18.06.2014 02:35 | #Machtstrukturen | Teilen

BlackRock und Co.: Das globalisierte Finanzkapital

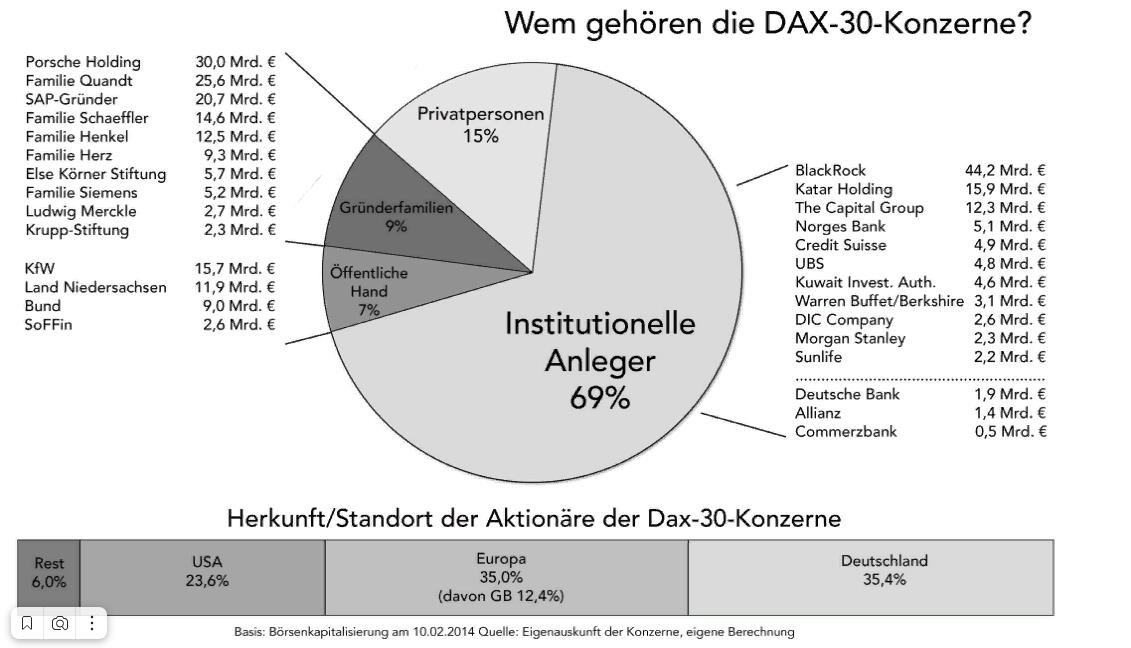

Nur ein gutes Drittel der Anteile an den Dax-Unternehmen wird von Inländern gehalten. Ein weiteres Drittel gehört Personen und vor allem Finanzkonzernen aus den USA und Großbritannien, während das letzte Drittel sich auf den Rest der Welt verteilt. Die Spinne im Netz der Beteiligungen an den Dax-Unternehmen ist dabei ein Unternehmen, dessen Name wohl nur Insidern bekannt ist – BlackRock. BlackRock ist an jedem Dax-Konzern beteiligt, an 80% der Dax-Konzerne sogar mit 5% und mehr, bei mehr als der Hälfte der Dax-Konzerne ist BlackRock sogar der größte Anteilseigner. [Quelle: nds.de / J. Berger] JWD

Doch wer ist BlackRock? Und was bedeutet dies für den Standort Deutschland und für die Vermögensverteilung?

Dieser Artikel ist ein gekürzter Auszug aus dem Buch „Wem gehört Deutschland?“ von Jens Berger. Das Buch ist im Westend Verlag erschienen und kostet 17,99 Euro.

Screenshot | Quelle:

nachdenkseiten.de

|

![]()

Wem gehören die Dax-30-Konzerne?

Im Superman-Comic-Universum ist Blackrock ein mystisches Artefakt, das Schurken

die notwendigen Superkräfte gibt, um im epischen Kampf über die Macht die Guten

zu besiegen. Ob der Investmentbanker Laurence Douglas Fink, genannt Larry, eine

Portion Humor bewies, als er dem von ihm und weiteren Investmentbankern 1988

gegründeten Finanzunternehmen ausgerechnet den Namen BlackRock gab, ist nicht

bekannt. BlackRock hat nämlich durchaus das Zeug, seinen Besitzern, um es ein

wenig mystisch zu überspitzen, die Macht im realen Universum zu verschaffen.

Wussten Sie schon?

BlackRock ist an allen Dax-Unternehmen beteiligt und dabei bei jedem zweiten

Dax-Unternehmen der größte Anteilseigner.

BlackRock verwaltet 4,3 Billionen US-Dollar.

Bei 15 der 20 wertvollsten Unternehmen der Welt gehört BlackRock zu den beiden

größten Anteilseignern.

BlackRock betritt die Bühne

Larry Fink ist heute der unbestrittene König der Wall Street. Danach

sah es zu Beginn seiner Karriere ganz und gar nicht aus. Bevor er BlackRock

gründete, war er einer der Finanzalchemisten der Investmentbank First Boston.

Finks Job war es, an der Wall Street einen Markt für Mortgage-backed Securities

(MBS), auf Deutsch »durch Hypotheken gesicherte Wertpapiere«, aufzubauen.

Hypotheken galten zu jenem Zeitpunkt, also Mitter der 1980er Jahre, als eine

fürchterlich langweilige Angelegenheit: Banken, die Immobilienkredite vergeben,

müssen dafür einen gehörigen Teil ihrer Kundeneinlagen einsetzen, und die

Verzinsung ist ebenfalls alles andere als sexy. Doch die Wall Street wäre nicht

die Wall Street, wenn sie es nicht geschafft hätte, aus einem derart

langweiligen und renditeschwachen, aber dafür sicheren Produkt wie einer

Hypothek ein renditestarkes Risikoprodukt zu machen.

Investmentlegende Warren Buffet sollte Finks »Erfindung« fast zwanzig Jahre

später als »finanzielle Massenvernichtungswaffe« bezeichnen. Ironischerweise war

das erste Opfer dieser Massenvernichtungswaffe ihr eigener Erfinder. Während

Fink seine MBS-Papiere am Markt platzierte, lösten Reagans Deregulierungen des

Finanzsystems einen ersten Kollateralschaden aus: Bereits wenige Monate nach der

Befreiung von regulatorischen Handfesseln verzockten sich die ersten Sparkassen

derart, dass sie Pleite gingen. Im Laufe der nächsten Jahre sollten insgesamt

747 der damals 3.234 US-Sparkassen ihre Pforten schließen. Die Verluste wurden

schon damals dem Steuerzahler aufgebürdet – nach Angaben des US-Rechnungshofs

kostete die Sparkassen-Krise den amerikanischen Steuerzahler insgesamt 341

Milliarden US-Dollar.

Nicht die Sparkassenkrise, dafür aber auf die Krise folgende Senkung des

Leitzinses zerstörte das Rechenmodell des jungen Larry Fink. Seine durch die

Zinsänderungen ausgelöste Fehlkalkulation kostete seinen Arbeitgeber First

Boston 100 Millionen Dollar – und ihn den Job. Für Fink war dies ein

traumatisches Erlebnis. Fortan war er geradezu davon besessen, die Risiken des

Finanzmarkts besser zu verstehen und in eine neue Anlagestrategien umzuwandeln,

bei der die Risiken für ihn und seine Kunden möglichst transparent würden.

Versuch, Risiken messbar zu machen

BlackRocks Risikomanager hört auf den Namen »Aladdin« und ist ein Cluster aus

6.000 Hochleistungsrechnern, die in einem idyllischen Nest im Bundesstaat

Washington stehen. Glaubt man der PR-Abteilung von BlackRock ist Aladdin ein

wahres Wunderwerk: Aladdin weiß, welche Auswirkungen ein Erdbeben in Iran auf

die Wahrscheinlichkeit hat, dass ein kanadischer Häuslebauer seinen

Immobilienkredit pünktlich bedient. Aladdin erkennt Finanzblasen und weiß, wann

eine Bank Liquiditätsprobleme bekommt, welche Banken dadurch mit in den Abgrund

gerissen werden, was dies mit dem Wechselkurs zwischen türkischer Lira und

indischer Rupie zu tun hat und wie sich die Zinsen auf dem europäischen

Geldmarkt entwickeln.

Oder um es kurz zu machen: Aladdin ist die ultimative Risikobewertungsmaschine.

Wer braucht so etwas, werden Sie sich fragen? Die Liste derer, die Aladdin um

Rat fragen ist lang. In einer Finanzwelt, in der alles mit allem zusammenhängt

und ein Abschwächen der US-Konjunktur über den Umweg der Subprime-Kredite den

griechischen Staat in den Bankrott treiben kann, reicht profanes Alltagswissen

für das Risikomanagement nicht aus, und so kommt Aladdin ins Spiel.

Lange Zeit spielte BlackRock mit seinem Aladdin-System eine Außenseiterrolle.

Vor der Finanzkrise interessierten sich die großen Investoren zwar schon für ein

ausgefeiltes Risikomanagement, nahmen die systemimmanenten Risiken jedoch nicht

besonders ernst. Die Finanzkrise belehrte sie eines Besseren, und das hatte vor

allem mit Larry Finks erster großer Pleite zu tun. Wie wohl kaum ein anderer

kannte der Mann, der vor wenigen Jahren durch hypothekengesicherten Wertpapiere

zunächst 100 Millionen Dollar und dann seinen Job verloren hatte, die

Systemrisiken, die von diesen Papieren ausgingen. BlackRock und Aladdin waren

somit einer der wenigen Akteure in der Finanzwelt, die nicht nur das Risiko

solcher Papiere kannten, sondern auch eine ungefähre Ahnung hatten, welcher

Dominostein während der Finanzkrise als nächstes kippen würde.

Wie viel PR und wie viel Wahrheit in der korrekten Risikoanalyse von Aladdin

während den Schockwellen der Finanzkrise steckt, ist schwer zu sagen. Die

amerikanische Regierung vertraute jedenfalls auf das Risikomanagement von

Aladdin und beauftragte BlackRock mit der Verwaltung der toxischen Papiere (vulgo

Schrottpapiere), die der Staat und die Notenbank FED bei der billionenschweren

Abwicklung der Wall-Street-Koryphäen Bear Stearns und American International

Group (AIG) übernommen hatten.

Dieser 130-Milliarden-Dollar-Auftrag war erst der Beginn: Als sei BlackRock eine

Außenstelle des US-Finanzministeriums durfte das Unternehmen auch die

Bilanzposten der verstaatlichten Hypothekenbanken Fannie Mae und Freddie Mac

bewerten und für die US-Notenbank den Rückkauf von hypothekengesicherten

Wertpapiere in Höhe von 1.250 Milliarden Dollar managen. Es folgten Aufträge des

britischen und des griechischen Staates. BlackRock galt nun in der Finanzwelt

als Einäugiger unter Blinden: als einziger Vermögensverwalter, der im

allgemeinen Chaos an den Märkten einen Kompass besaß. Und darin dürfte sogar ein

Stück Wahrheit stecken, da BlackRock durch die Aufträge des amerikanischen

Staates einen sehr intimen Einblick in die Zusammenhänge des Finanzsystems

erhielt, mit denen man Aladdin füttern konnte.

Gigant ohne Agenda

Auch wenn das Risikomanagement das große Alleinstellungsmerkmal von BlackRock

ist, so ist das Unternehmen eigentlich ein Vermögensverwalter – genauer gesagt,

ein Vermögensverwalter der Extraklasse. BlackRock verwaltet nicht nur die

Vermögen einiger weniger Superreicher, sondern auch Milliarden von

Pensionsfonds, Staatsfonds und Versicherungen. Dabei betreibt das Unternehmen

jedoch keinen Handel auf eigene Rechnung, sondern spekuliert nur mit dem Geld,

das ihm seine Kunden anvertraut haben. Spielte BlackRock vor der Finanzkrise

noch in der Mittelklasse, saugte das Unternehmen während der Finanzkrise mehr

Geld an als ein zu einem schwarzen Loch kollabierender Stern. Spätestens die

Übernahme der kompletten Vermögensverwaltung des bis dahin weltgrößten

Vermögensverwalters Barclays im Jahr 2009 beförderte BlackRock in die Champions

League.

Heute verwaltet BlackRock über sein Aladdin-System die unglaubliche Summe von

4,3 Billionen US-Dollar – fast so viel, wie alle Private-Equity-Fonds und

Hedgefonds auf der Welt zusammen. Um diese Summe aufzubringen, müsste jeder

deutsche Haushalt 100.000 Dollar beisteuern. Die Nummer zwei der Branche, die

Capital Group, kommt nur auf ein Viertel dieser Summe. BlackRock spielt in einer

eigenen Liga, in jeder Hinsicht: BlackRock ist nämlich nicht nur bei jedem

zweiten deutschen Dax-Konzern der größte Anteilseigner, sondern auch größter

Aktionär bei Apple, Exxon Mobil, Microsoft, General Electric, Chevron, Royal

Dutch Shell und Nestlé sowie zweitgrößter Aktionär bei Google. Wenn man sich die

zwanzig wertvollsten Unternehmen, gemessen am Börsenwert, anschaut, ist

BlackRock bei neun von ihnen der größte und bei sechs weiteren der zweitgrößte

Anteilseigner. Es gibt weltweit nur wenige große Aktiengesellschaften, an denen

BlackRock nicht maßgeblich beteiligt ist.

So groß BlackRock ist, so mysteriös ist der Branchenprimus auf den ersten Blick.

In den 1980er Jahren betraten Finanzcowboys mit ihren breiten Hosenträgern und

ihrem selbstsicheren, großspurigen Auftreten die Szene. Als Prototyp für diese

Gattung kann wohl die Kunstfigur Gordon Gekko aus Oliver Stones Spielfilm Wall

Street gelten, die seitdem als Stereotyp des skrupellosen Spekulanten in den

Köpfen der Menschen herumspukt. Mit James Cayne, einst Chef der Investmentbank

Bear Stearns, der über die Immobilienkrise stürzte, wurde allerdings das letzte

Prachtexemplar dieser Gattung hinweggefegt. Abgelöst wurden diese eher prolligen

Cowboys durch die klassischen Investmentbanker mit ihrer erstklassigen

Ausbildung und Siegerattitüde.

Ein durchaus realistisches Stereotyp für diese Gattung schuf Tom Wolfe 1987 in

seinem berühmten Roman Fegefeuer der Eitelkeiten. Dessen Protagonist Sherman

McCoy ist der Prototyp des Goldman-Sachs-Bankers: weiß, gebildet, feingeistig,

aus gutem Hause, mit guten Manieren und dem stolzen »Yale-Kinn«, ein moderner

»Master of the Universe« in einem Umfeld von Geld und Macht. Die Sherman McCoys

dieser Welt sitzen heute nicht nur in den Chefetagen der Banken und Hedgefonds,

sie haben auch den Sprung in die Spitzen der Politik geschafft und gestalten die

Parameter, innerhalb derer ihr System gedeihen kann.

Mit der Machtübernahme von BlackRock gerieten jedoch auch die klassischen

Investmentbanker ins Hintertreffen – auf der Roten Liste der gefährdeten Arten

stehen sie freilich nicht. Der typische BlackRock-Mitarbeiter trägt keine

breiten Hosenträger, nein, er trägt noch nicht einmal Nadelstreifenanzug und

Aktenkoffer. Die wackeren Arbeitsbienen, die Aladdin mit neuen Informationen

füttern und ständig an den Stellschrauben des Risikomanagementsystems feilen,

tragen Jeans und Rucksack und haben mit Wirtschaft nicht viel zu tun: Sie haben

ihr Studium in den naturwissenschaftlichen Fächern, Mathematik oder Informatik

mit Prädikat abgeschlossen und verstehen viel von komplexen Systemen und

Algorithmen.

Selbst BlackRock-Chef Larry Fink wirkt so gar nicht wie ein arroganter

Investmentbanker: Bei seinen eher seltenen öffentlichen Auftritten ähnelt Fink

eher einem Abteilungsleiter einer Kreissparkasse – ein nicht sonderlich

schillernder Beamtentyp mit randloser Brille, hoher Stirn und grauem Anzug, der

andauernd von Risikominimierung und konservativen Anlagestrategien spricht. Dem

Mann würde man nicht nur einen Gebrauchtwagen abkaufen, sondern sogar einen

milliardenschweren Pensionsfonds anvertrauen.

Anders als aktiv gemanagte Fonds oder Investmentbanken verfolgt BlackRock mit

seinen Beteiligungen keine unternehmerische Strategie. BlackRock geht es nicht

darum, Unternehmen möglichst preiswert zu übernehmen, sie auszuquetschen und

dann weiterzukaufen. BlackRock investiert die Gelder seiner Kunden stattdessen

in Unternehmen, deren Preis laut Aladdin in einem vernünftigen Verhältnis zum

Risiko steht. Das klingt auf den ersten Blick sehr vernünftig, birgt jedoch für

die Unternehmen gewaltige Risiken.

Aladdin verfolgt allein den Zweck, eine möglichst hohe Rendite bei einem

möglichst geringen Risiko zu erzielen. Das lässt keinen Platz für nicht monetäre

Faktoren wie beispielsweise die Zufriedenheit der Mitarbeiter, den Umweltschutz

oder langfristige unternehmerische Perspektiven. Wie soll man solche Variablen

auch in ein System aufnehmen, das nur die Regeln des Marktes kennt?

Sowohl Finanzcowboys vom Typ eines Gordon Gekko als auch Investmentbanker vom

Typ eines Sherman McCoy waren Menschen, deren wirtschaftliche Entscheidungen

zwar keinesfalls gesellschaftlich sinnvoll, aber immerhin psychologisch

erklärbar waren. BlackRock allerdings ist ein anonymer Gigant, der zwar über

seine Beteiligungen viele internationale Großkonzerne kontrolliert, sich dabei

jedoch nicht in die Karten blicken lässt. Spielten bei den Cowboys und den

Investmentbankern noch die Gier die entscheidende Rolle, so ist nun eine in

Algorithmen geschmiedete betriebswirtschaftliche Logik das Maß aller Dinge –

Widerstand zwecklos. Noch nie waren die Entscheidungsprozesse über

wirtschaftliche Prozesse undemokratischer als heute in der BlackRock-Ära.

Wem gehört BlackRock, wem die großen Banken?

Wenn ein Unternehmen eine derartige Macht besitzt, ist es natürlich von höchstem

gesellschaftlichem Interesse, zu wissen, wer diese Macht kontrolliert. Wem

gehört BlackRock? Wer die Studie der ETH Zürich aus dem letzten Kapitel noch in

Erinnerung hat, dürfte von der Antwort auf diese Frage kaum überrascht sein: 75

Prozent der Anteile an BlackRock verteilen sich auf drei Großbanken – Merrill

Lynch (eine Tochter der amerikanischen Großbank Bank of America), Barclays (eine

britische Großbank) und PNC Financial Services (eine amerikanische Großbank).

Und wem gehören diese Unternehmen?

Die

größten Anteilseigner der Bank of America sind State Street, Vanguard, BlackRock,

J. P. Morgan, Wellington, Capital Research, Bank of New York Mellon, Capital

World, Northern Trust und Franklin Ressources – allesamt Finanzunternehmen, die

in der ETH-Studie zum Machtzentrum des Wirtschaftssystems gezählt werden. An

Barclays sind neben den üblichen Verdächtigen (BlackRock, Legal & General,

Capital Group) noch der Staatsfonds von Katar und die Herrscherfamilie von Abu

Dhabi beteiligt, die während der Finanzkrise die vor dem Aus stehenden Großbank

mit frischem Geld retteten.

Die

größten Anteilseigner der Bank of America sind State Street, Vanguard, BlackRock,

J. P. Morgan, Wellington, Capital Research, Bank of New York Mellon, Capital

World, Northern Trust und Franklin Ressources – allesamt Finanzunternehmen, die

in der ETH-Studie zum Machtzentrum des Wirtschaftssystems gezählt werden. An

Barclays sind neben den üblichen Verdächtigen (BlackRock, Legal & General,

Capital Group) noch der Staatsfonds von Katar und die Herrscherfamilie von Abu

Dhabi beteiligt, die während der Finanzkrise die vor dem Aus stehenden Großbank

mit frischem Geld retteten.

An PNC sind wiederum die üblichen Verdächtigen (BlackRock, Wellington et cetera

pp.) beteiligt. Ähnliche Besitzstrukturen finden wir heute bei jeder Großbank.

Fast alle Finanzunternehmen, die laut ETH-Studie die Weltwirtschaft steuern,

besitzen und kontrollieren sich gegenseitig. Mit dem Geld ihrer Kunden haben

Großbanken und große Investmentgesellschaften so einen völlig autonomen Kern

geschaffen, der sich gegen jegliche Mitsprache oder gar Kontrolle von außen

abgeschirmt.

In den Lehrbüchern der Ökonomie gibt es eine klare Trennung zwischen den

Besitzern und dem Management eines Unternehmens. Das Management wird, so die

Theorie, von den Besitzern kontrolliert und befolgt deren Anweisungen. In der

Praxis kontrollieren sich jedoch die Manager der großen Finanzunternehmen über

die zahlreichen Querverbindungen und gegenseitigen Beteiligungen selbst. Oder um

es zuzuspitzen: Die kleine Gruppe der Topmanager der großen Finanzunternehmen

beherrscht nicht nur den Großteil der Weltwirtschaft, sondern kontrolliert und

ernennt sich zudem selbst.

Was die deutsche Bundeskanzlerin Angela Merkel also als marktkonforme Politik

bezeichnet hat, ist letztlich der längst vollzogene Kotau vor einem globalen

außerparlamentarischen Machtzentrum, das weder vom Volke gewählt noch

demokratisch kontrolliert oder legitimiert ist. Insofern passt der Name

BlackRock als Analogie auf das mystische Artefakt, das in den Superman-Comics

den Schurken die notwendigen Superkräfte gibt, um im epischen Kampf über die

Macht im Universum die Guten zu besiegen, doch ganz hervorragend. Oder?

Link zum Originaltext bei ' nds.de '

..hier

Auch lesen:

Ein Gespenst geht um im deutschen Aktienindex:

BlackRock

Passend zum Thema:

16.07.2012 14:15

Hedgefonds beherrschen die Welt - Diktatur der Schattenbanken - 80%

der Finanztransaktionen außerbörslich

Längst hat das dunkle Reich des Schattenbanksystems von Hedgefonds, außerhalb

jeder staatlichen Kontrolle, die Weltherrschaft übernommen. Die Hedgefonds sind

Eigentümer der Banken und Eigentümer eines Großteils der realen

Wirtschaft. Der größte Eigentümer der Deutschen Bank z.B. ist der Hedgefond

"Blackrock", der gleichzeitig Anteile an allen 30 deutschen Dax-Konzernen und an

den wichtigsten amerikanischen Konzernen besitzt. Blackrock ist auch

Hauptaktionär der beiden weltweit größten Ratingagenturen Standard&Poor's sowie

Moody's. Die fast unbekannten übermächtigen Dunkelmänner und -frauen operieren

von juristischen Kommandozentralen aus, die extraterritorial im Schattenreich

der unregulierten Finanzoasen angesiedelt sind. [Quellen:

Publikationen W.Rügemer] JWD

..mehr

[Quelle: gf-freiburg.de]

Wem gehört die Welt?

Das wäre ja wie „die berühmte Nadel im Heuhaufen finden“ oder mit einer „Stange

im Nebel rumstochern“ und dabei auch noch das Ziel treffen.

Phrasen - die einen meistens dann in den Sinn kommen- wenn man etwas schier

unmögliches durch Zufall schafft. Etwas verwirklicht an das man eigentlich

selbst nicht glauben wollte. Dabei ist es aber in dem vorliegenden Fall ganz

einfach gewesen.

Da macht sich ein findiger Leser des

Lupo Cattivo-Blogs auf und zeigt uns auf

einfachste Art und Weise – wem die Welt gehört?

Es ist auch sehr INTERESSANT ZU FRAGEN BEI WEM wir die SCHULDEN haben!!

Was dabei herauskam lesen Sie in diesem Artikel. Kurz zur Vorgeschichte.

Ein Artikel bei der Plattform „theintelligence.de“ legt alle „Fäden der

Wirtschaft“ offen. Unser Leser Giftzwerg nimmt diese Fäden auf und zieht mit

Hilfe von Google kräftig daran…und siehe da: Er kommt auf einen dicken Strang.

Dass dieser Strang den Namen Rothschild trägt ist hinlänglich bekannt, wurde

aber in solcher Form noch nie dargelegt. Dafür dankt Maria Lourdes dem

„Giftzwerg“

Der Reihe nach:

Der Artikel - 147 Unternehmen herrschen über die Weltwirtschaft vom 20. 10.

2011 von Konrad Hausner – Quelle: theintelligence.de

Die Deutsche Bank nimmt Platz 12 ein! Wer immer versucht herauszufinden, wem

welches Unternehmen gehört, stößt dabei auf endlose Verzweigungen, Holdings,

sich wiederholende Namen mit unterschiedlichen Gesellschaftsformen,

Querverbindungen, nicht verfolgbare Aktien im Streubesitz – kurz gesagt: Die

Recherchen verlaufen im Sand. Anhand der Daten von 37 Millionen einzelnen

Geschäften und Investoren, gelang es nun einer kleinen Gruppe von Schweizer

Analysten, etwas mehr Licht in diesen Strukturdschungel zu bringen.

Seit langem gehen Systemkritiker davon aus, dass die Fäden der Wirtschaft und

des Bankenwesens irgendwo zusammenführen müssen. Doch internationale

Verkettungen gestalten die Besitzverhältnisse multinationaler Unternehmen derart

verwirrend, dass jeder Versuch dem Lösen eines „Gordischen Knotens“ gleicht.

„Die Realität ist komplex. Wir müssen uns von allen Dogmen befreien, ungeachtet

ob es sich um Verschwörungstheorien oder um die freien Märkte handelt. Unsere

Analyse basiert auf Tatsachen“, gab Dr. James Glattfelder von der

Eidgenössischen Technischen Hochschule in Zürich, in Zusammenhang mit der

vorliegenden Studie, zu verstehen.

Ausgewertet wurden 37 Millionen Einzeldaten internationaler Unternehmen und

Investoren aus dem Jahr 2007. Die Zahl der multinationalen Konzerne wurde mit

43.060 festgestellt. Als nächster Schritt wurden die Querverbindungen

analysiert. Durch sogenannte Holdings und andere Netzwerke ergab sich, dass

jeder dieser Konzerne im Durchschnitt an 20 anderen beteiligt ist. Daraus ergab

sich wiederum, dass es lediglich 1.318 Konzerne sind, die den Kern dieser

verschachtelten Besitzverhältnisse bilden.

Doch damit war die Analyse noch lange nicht zu Ende. Auch in diesem „harten

Kern“ zeigte sich eine Struktur von Querverbindungen.

In dessen Zentrum fanden sich nicht mehr als 147 Unternehmen, die meisten von

ihnen Banken, die letztendlich 40 Prozent der gesamten Weltwirtschaft

kontrollieren. An der Spitze findet sich Barclays PLC mit Sitz in London,

gefolgt von Capital Group Companies Inc. und FMR Corporations. Auch die Deutsche

Bank, UBS, Goldman Sachs, JP Morgan Chase und Merrill Lynch & Co liegen im

Spitzenfeld.

Veröffentlicht wird die vorliegende Studie vom renommierten Wissenschaftsjournal

„Public Library of Science“ (PloS One) werden.

Die bereits verfügbaren Informationen, einschließlich der im Anschluss

aufgelisteten weltweit mächtigsten Unternehmen, wurden am 19. Oktober von

NewScientist bekannt gegeben.

Von den internationalen Medien fand es bis jetzt lediglich Mail-Online der

Mühe Wert, den vorliegenden Fakten einen Artikel zu widmen.

Dan Braha, Professor für Informatik an der Universität von Massachusetts,

erklärte diese Kapitalkonzentration als durchaus natürliche Entwicklung. Ihm

zufolge, erwerben multinationale Konzerne gegenseitige Geschäftsanteile aus

wirtschaftlichen Gründen und nicht zum Zweck einer Weltherrschaft. Allerdings

ist Braha auch der Meinung, dass diese 147 Super-Unternehmen zwar in Konkurrenz

zueinander stehen, sich aber trotzdem vereinigt für gemeinsame Interessen

einsetzen werden. Sollte die internationale Politik Veränderungen dieser

dominanten Netzwerk-Struktur fordern, so können wir davon ausgehen, dass es sich

dabei um einen Angriff gegen die gemeinsamen Interessen handeln würde.

Die 50 weltweit einflussreichsten Unternehmen…

- 1. Barclays plc

2. Capital Group Companies Inc

3. FMR Corporation

4. AXA

5. State Street Corporation

6. JP Morgan Chase & Co

7. Legal & General Group plc

8. Vanguard Group Inc

9. UBS AG

10. Merrill Lynch & Co Inc

11. Wellington Management Co LLP

12. Deutsche Bank AG

13. Franklin Resources Inc

14. Credit Suisse Group

15. Walton Enterprises LLC

16. Bank of New York Mellon Corp

17. Natixis

18. Goldman Sachs Group Inc

19. T Rowe Price Group Inc

20. Legg Mason Inc

21. Morgan Stanley

22. Mitsubishi UFJ Financial Group Inc

23. Northern Trust Corporation

24. Société Générale

25. Bank of America Corporation

26. Lloyds TSB Group plc

27. Invesco plc

28. Allianz SE 29. TIAA

30. Old Mutual Public Limited Company

31. Aviva plc

32. Schroders plc

33. Dodge & Cox

34. Lehman Brothers Holdings Inc*

35. Sun Life Financial Inc

36. Standard Life plc

37. CNCE

38. Nomura Holdings Inc

39. The Depository Trust Company

40. Massachusetts Mutual Life Insurance

41. ING Groep NV

42. Brandes Investment Partners LP

43. Unicredito Italiano SPA

44. Deposit Insurance Corporation of Japan

45. Vereniging Aegon

46. BNP Paribas

47. Affiliated Managers Group Inc

48. Resona Holdings Inc

49. Capital Group International Inc

50. China Petrochemical Group Company

*Nachdem die zugrunde liegenden Daten dem Jahr 2007 entstammen, findet sich

Lehman Brothers noch in dieser Liste.. Jetzt hat unser Giftzwerg einfach mal die Firmennamen im Netz eingegeben

und den Namen Rothschild dazugefügt.

Volltreffer!

- 1. Barclays plc – Marcus A.P. Agius – seine Ehefrau ist keine Geringere als die

Tochter von Edmund de Rothschild

2. Capital Group Companies Inc – Steven M. Rothschild Return to Capital Research Group, Inc … He is Director of three companies, the College of St. Benedict and

3. FMR Corporation – Rothschild Bank AG

4. AXA – M&A: Rothschild GmbH

5. State Street Corporation – Edmond de Rothschild

6. JP Morgan Chase & Co – seid je her mit Rothschild verbunden – FED

7. Legal & General Group plc – JP Morgan Europe Ltd, N M Rothschild

8. Vanguard Group Inc – ROTHSCHILD ASSET MANAGEMENT INC

9. UBS AG – Rothschild

10. Merrill Lynch & Co Inc – seid je her an Rothschild gebunden

11. Wellington Management Co LLP – Rothschild Asset Management, Inc.

12. Deutsche Bank AG – historisch verbunden mit Mayer Carl und Wilhelm Carl v. Rothschild, sind bei Rothschild hoch verschuldet

13. Franklin Resources Inc – Rothschild Fund Management

14. Credit Suisse Group – Der langjährige Chef im Private Banking der Credit Suisse wurde in den Verwaltungsrat der Genfer Edmond de Rothschild Holding aufgenommen.

15. Walton Enterprises LLC – John Walton hat seid je her enge Verbindung zu Rothschild

16. Bank of New York Mellon Corp – Enge Verbindung zu Rothschild

17. Natixis – N M Rothschild & Sons • Oppenheimer

18. Goldman Sachs Group Inc – historisch verwachsen mit Rothschild – FED

19. T Rowe Price Group Inc – Citigroup Inc., Wells Fargo & Co., J.P. Morgan Chase & Co., and Morgan Stanley. Merrill Lynch & Co. and T. Rowe Price … Rothschild Group (LCF Rothschild …

20. Legg Mason Inc – from Rothschild Asset Mangement Ltd

21. Morgan Stanley – Die Federal Reserve Bank FED befindet sich im Privatbesitz von Rockefeller (Chase Manhattan Bank), Morgan Stanley, Rothschild, Goldmann Sachs usw

22. Mitsubishi UFJ Financial Group Inc – Banque Privée Edmond de Rothschild

23. Northern Trust Corporation – NM Rothschild Northern Trust Novartis

24. Société Générale – Société Générale (SocGen)habe ihrerseits Merrill Lynch und Rothschild angeheuert, um eine Abwehrstrategie zu entwickeln

25. Bank of America Corporation – They join Bank of America from N M Rothschild & Sons Limited

26. Lloyds TSB Group plc – N M Rothschild & Sons

27. Invesco plc – British investment bank, whose investment division subsequently became INVESCO Plc amd … In addition he sat on the Asia Strategy Committee and was Chairman of Rothschild Japan KK

28. Allianz SE 29. TIAA – Allianz SE 29. TIAA 30. Old Mutual Public Limited Company 31. Aviva plc 32. … All controlled by Rothschild Fronts

30. Old Mutual Public Limited Company – Group Limited, Nedbank Limited and Old Mutual Life Assurance Company … He joined Rothschild in 1977

31. Aviva plc – Aviva plc, the savings, investments and insurance group, announces today that Alain … that he was director of capital markets at La Compagnie Financiere Edmond de Rothschild

32. Schroders plc – fund manager in 1998 and managed retail funds at HSBC Asset Management and Rothschild … Authorised and regulated by the Financial Services Authority © Copyright 2010 Schroders plc.

33. Dodge & Cox – Rothschild Investments : SNC Capital Management Stifel Financial … Dodge & Cox Invstmnt. Mgrs East West Securities Freemont Group J.P. Morgan Chase & Co

34. Lehman Brothers Holdings Inc* – hat sich erledigt, aber – Jack Klues Return to Lehman Brothers Holdings Inc … La Compagnie Financière Edmond de Rothschild Banque

35. Sun Life Financial Inc – Fidelity Investments, Sr. Operations Manager at Sun Life Financial … Human Resources at Hometown Forecast Services, Inc. … Partner at Fox Rothschild

36. Standard Life plc – Legal & General Group; Prudential PLC; Standard Life. Key Dates: 1977: Lord Jacob Rothschild forms an entity to control financial services and investment companies.

37. CNCE – BNP Paribas: Société Générale: Axa: Crédit Foncier: CNCE: Edmond de Rothschild Asset Management

38. Nomura Holdings Inc – Press Release Tokyo, 15 February 2005 Nomura and Rothschild Form M&A Alliance Nomura Securities Co., Ltd., a wholly-owned subsidiary of Nomura Holdings, Inc

39. The Depository Trust Company – Rothschild Bank of London Rothschild Bank of Berlin Warburg Bank of Hamburg … OrgName: The Depository Trust Company OrgID: THEDEP Address: 55 Water Street, 19th Floor New York

40. Massachusetts Mutual Life Insurance – Rothschild Bank of London Rothschild Bank of Berlin Warburg Bank of Hamburg … OrgName: The Depository Trust Company OrgID: THEDEP Address: 55 Water Street, 19th Floor New York

41. ING Groep NV – ING Group still operates ING Bank of Canada, also known as … Moelis & Company • N M Rothschild & Sons • Oppenheimer … ABN Amro Bank NV • De Nederlandsche Bank • ING Bank NV

42. Brandes Investment Partners LP – dissolution of Atticus Capital in 2009, Rothschild became co-chairman of the hedge fund Attara Capital LP, the successor investment … retailer and owner of the Kookai clothing Brandes Investment Partners LP

43. Unicredito Italiano SPA – kaum was im Netz, aber das was ich in einer italienischen Zeitung “lesen” konnte deutete auf auf Rothschild hin

44. Deposit Insurance Corporation of Japan – The Federal Deposit Insurance Corporation (FDIC) is an independent agency … Japan-United States Friendship Commission; Joint … Rothschild North America, Inc.; Rothschild, Inc

45. Vereniging Aegon – €3.5 billion secondary offering ABN Amro Rothschild LLC, AEGON NV, Morgan Stanley & Co Inc, Vereniging AEGON. Vereniging Aegon, Aegon NV’s (Aegon) largest shareholder, has disposed …

46. BNP Paribas – BNP Paribas is a European banking and financial group specialized in corporate, private … Seine Karriere begann er bei der Deutschen Bank bevor er 2000 zu Rothschild wechselte

47. Affiliated Managers Group Inc – Petroleum Exporting Countries (OPEC) investment managers … complete without some mention of the missions of Rothschild Capital Group and its more than 3,500 world-wide affiliated

48. Resona Holdings Inc – Simon Rothschild

49. Capital Group International Inc – James Rothschild. Prior to joining Monument Capital Group, Mr. Rothschild was an investment professional with … focused role, being responsible for identifying international partners

50. China Petrochemical Group Company – Resona Holdings Inc 49. Capital Group International Inc 50. China Petrochemical Group Company … All controlled by Rothschild

Link zum Originalartikel bei ' gf-freiburg.de '..hier | Link zu ' pce.at ' (PDF, aktualisiert 09.03.2018)

| Die wesentlichste Bedingung, damit 'Freie

Marktwirtschaft' zum Wohl der Menschen funktionieren kann, ist die

Verhinderung von wirtschaftlicher Macht: "Es sind also nicht die sogenannten Missbräuche wirtschaftlicher Macht zu bekämpfen, sondern wirtschaftliche Macht selbst". Antimonopolpolitik, Walter Eucken 1947 (Walter Eucken war einer der Väter der Sozialen Marktwirtschaft) |

|

|